私鑰即資產:理解數位主權的第一步

在我們深入探討各種複雜的硬體錢包與助記詞備份策略之前,我們必須先回到最根本、最核心的概念:什麼是「私鑰」(Private Key)?想像一下,你手上握著的不是一組隨機的數字與字母,而是你名下所有數位資產的唯一主鑰匙。它不是銀行的密碼,更像是你專屬金庫的實體鑰匙,同時也是這座金庫的所有權狀。在傳統金融世界裡,我們習慣將資產的「保管權」交給銀行、券商等第三方機構;但在加密貨幣的去中心化世界中,你,就是你自己的銀行。

簡單來說,私鑰是一串極長的、以密碼學方式生成的隨機數據。它與你的「公開地址」(Public Address)配對。你可以將公開地址想像成你的銀行帳號,任何人都可以安全地將加密貨幣發送到這個地址,而不會有任何風險。然而,只有擁有對應私鑰的人,才能簽署交易,證明自己是該地址資產的合法所有者,並將資產轉出。這份簽名在數學上是無法偽造的,它向整個區塊鏈網路宣告:「我,作為這個地址的主人,授權這筆交易。」

從「託管」到「主權」:典範的轉移

這正是加密貨幣帶來最深刻的典範轉移。當你將資產存放在中心化交易所(CEX)時,你實際上並未真正「擁有」這些幣,你擁有的是交易所對你的「欠條」(IOU)。交易所替你保管私鑰,這意味著你的資產安全完全依賴於交易所的安全措施與誠信。交易所可能被駭、可能倒閉、也可能因法規要求凍結你的帳戶。這就是加密貨幣社群中那句至理名言的由來:「Not your keys, not your coins.」(不是你的私鑰,就不是你的幣。)。真正掌握私鑰,將資產存放在你完全控制的錢包(如硬體錢包或某些軟體錢包)中,才代表你從「被託管者」轉變為擁有「數位主權」的個體。

為了更清晰地理解這種轉變,我們可以透過下表進行比較:

| 特性 | 傳統金融 (銀行帳戶) | 加密貨幣自託管 (掌握私鑰) |

|---|---|---|

| 資產所有權 | 法律上的所有權,但由銀行實際保管與控制。 | 絕對的所有權與控制權,由私鑰直接證明。 |

| 交易授權 | 需通過銀行等中介機構的驗證與批准。 | 由私鑰直接簽署,無需任何第三方許可。 |

| 恢復途徑 | 可透過身份證明文件向銀行申請重設密碼或掛失。 | 無法恢復。私鑰遺失等同於資產永久遺失。 |

| 風險來源 | 銀行倒閉、系統被駭、帳戶被凍結等機構性風險。 | 個人安全管理疏失,如私鑰被盜、遺失或損毀。 |

權力越大,責任越大

然而,數位主權是一把雙面刃。當你成為自己資產的唯一主宰時,也意味著你必須承擔全部的責任。這份責任無可推卸,且後果是絕對的:

- 遺失即永別: 如果你遺失了私鑰(或其備份,如助記詞),沒有任何客服中心、銀行經理或政府機構能幫你找回。你的資產將在區塊鏈上永遠沉睡,無法被任何人動用。

- 單點故障: 你就是安全體系中唯一的「單點」。駭客不再需要攻擊固若金湯的銀行系統,他們只需要想辦法從你身上竊取私鑰。你的電腦、手機、甚至你儲存備份的物理地點,都可能成為攻擊目標。

- 交易不可逆: 一旦交易被簽署並廣播到區塊鏈上,就無法撤銷或更改。如果因為操作失誤或被騙而將資產轉到錯誤的地址,你將永遠無法追回。

因此,理解「私鑰即資產」不僅僅是學習一個技術名詞,它是一種心態上的徹底轉變。它是承認並擁抱數位世界中完全的自主權與隨之而來的終極責任。在你開始考慮哪種錢包最好、如何備份最安全之前,請務必將這個核心觀念烙印在心。因為你接下來所有關於安全的操作,都是圍繞著一個唯一且神聖的目標:不惜一切代價,保護好你的私鑰。

從熱錢包到硬體錢包:選擇你的防禦武器

在加密貨幣的世界裡,私鑰就是你資產王國的唯一鑰匙。遺失或被竊,你的數位財富將永遠灰飛煙滅。因此,選擇一個合適的「錢包」來保管這把鑰匙,就如同為你的金庫選擇一道堅不可摧的大門。這不是一個可以輕率做出的決定,而是你整體安全策略的基石。錢包並非我們日常所用的皮夾,它本質上是一個管理你私鑰的工具,讓你能夠與區塊鏈互動、發送和接收資產。

市面上的錢包種類繁多,但根據其與網路的連接狀態,我們可以將其劃分為兩大陣營:熱錢包(Hot Wallets)與冷錢包(Cold Wallets)。這兩者並非絕對的優劣之分,而是代表了在「便利性」與「安全性」這道光譜上的不同取捨。理解它們的運作原理與風險,是打造你個人金庫的第一步。

熱錢包(Hot Wallets):便利至上的每日戰友

所謂「熱錢包」,指的是任何與網際網路保持連接的錢包。它們的形式多樣,可能是你手機上的應用程式(APP)、瀏覽器擴充功能,或是電腦上的桌面軟體。因為隨時在線,它們提供了極致的便利性,讓你能夠快速地進行交易、與去中心化應用(DApps)互動。

- 類型範例:

- 手機錢包:如 Trust Wallet, MetaMask Mobile

- 瀏覽器擴充錢包:如 MetaMask, Phantom

- 桌面錢包:如 Exodus, Electrum

- 交易所錢包:你在 Binance、Coinbase 等交易所中持有的帳戶(技術上是託管型熱錢包)

- 優點:

- 高度便利:隨時隨地可以存取,交易快速,適合日常小額支付或頻繁的 DeFi 操作。

- 使用者友善:通常介面設計直觀,上手門檻較低,適合新手入門。

- 免費:絕大多數熱錢包都是免費下載和使用的。

- 缺點:

- 安全性風險較高:由於始終連接網路,它們是駭客的主要攻擊目標。你的私鑰儲存在聯網的設備上,可能遭受惡意軟體、釣魚網站、病毒等多重威脅。

- 控制權問題:特別是交易所錢包,你的私鑰由交易所託管,你並不真正「擁有」你的加密貨幣。若交易所倒閉或被駭,你的資產可能血本無歸。這違背了加密貨幣「Not your keys, not your coins」的核心精神。

你可以將熱錢包想像成你口袋裡的「現金錢包」。你會放一些零錢和信用卡在裡面,方便日常消費,但你絕對不會把畢生積蓄都塞進去,然後在擁擠的市集中閒逛。

硬體錢包(Hardware Wallets):固若金湯的終極堡壘

與熱錢包相對的,就是「冷錢包」,而其中最主流、最安全的選擇就是硬體錢包。這是一種專為儲存私鑰而設計的實體電子設備,外型類似 USB 隨身碟。其核心設計理念是:讓私鑰永遠不會接觸到連接網路的電腦或手機。

當你需要進行一筆交易時,交易的數據會從你的電腦發送到硬體錢包,你在錢包的獨立螢幕上確認交易細節(如金額、地址)後,在設備上按下實體按鈕進行簽名。整個簽名過程都在設備內部完成,只有經過簽名的交易數據會被傳回電腦,你的私鑰從頭到尾都安全地隔離在離線環境中。這就從根本上杜絕了線上駭客竊取私鑰的可能性。

- 類型範例:

- 知名品牌:Ledger (如 Nano S Plus, Nano X), Trezor (如 Model One, Model T)

- 優點:

- 頂級安全性:私鑰離線儲存,免疫幾乎所有的網路攻擊、惡意軟體和病毒。

- 完全的資產控制權:你 100% 掌握你的私鑰和助記詞,是資產的唯一主人。

- 物理確認:所有交易都必須在設備上進行物理按鈕確認,有效防止遠端未經授權的交易。

- 支援多種幣種:現代硬體錢包通常支援數千種不同的加密貨幣。

- 缺點:

- 便利性較低:每次交易都需要連接並操作實體設備,不適合高頻交易。

- 需要成本:購買硬體錢包需要花費數十至數百美元。

- 物理風險:設備本身可能遺失、被盜或損壞。但只要你妥善保管好「助記詞」(Recovery Phrase),你就可以在新的設備上完全恢復你的所有資產。助記詞的安全性,是硬體錢包安全的重中之重。

硬體錢包是你個人的「瑞士銀行保險庫」。它堅固、隱密且極難被攻破,專門用來存放你絕大部分、不打算頻繁動用的核心資產。

如何選擇?你的策略是什麼?

了解了兩種武器的特性後,問題就變成了:你該如何為自己配置?答案通常不是非黑即白的選擇,而是一個依據你自身情況量身打造的「組合策略」。

| 特性 | 熱錢包 | 硬體錢包 |

|---|---|---|

| 安全性 | 較低(線上風險) | 極高(離線隔離) |

| 便利性 | 極高(隨時可用) | 較低(需要實體操作) |

| 成本 | 通常免費 | 需要購買費用 |

| 最佳用途 | 小額資產、日常交易、DeFi 互動 | 大額資產、長期儲存(HODL) |

| 比喻 | 日常現金錢包 | 銀行金庫 / 個人保險箱 |

基於以上比較,我們建議以下策略:

- 加密貨幣新手 / 小額持有者:

如果你只是剛開始探索,持有的資產金額不高(例如,低於你一個月的薪水),使用一個信譽良好、來自官方管道下載的手機或瀏覽器熱錢包是可行的起點。但務必搭配極佳的安全習慣:啟用所有安全設置、警惕釣魚連結、絕不洩露私鑰或助記詞。

- 活躍交易者 / DeFi 玩家:

最佳策略是「組合拳」。將你 80-90% 的資產存放在硬體錢包中作為你的「金庫」。然後,只將你需要頻繁操作的一小部分資金(你的「戰術資金」)轉移到像 MetaMask 這樣的熱錢包中。這樣即使你的熱錢包不幸被盜,你的主要資產仍然安然無恙。這完美地平衡了便利性與安全性。

- 長期投資者 / HODLer:

對於將加密貨幣視為長期價值儲存的你,答案只有一個:硬體錢包。沒有任何藉口。將你 99% 以上的資產都存放在硬體錢包中,並將助記詞以物理形式妥善備份在多個安全地點。這是保護你未來財富的唯一專業做法。

記住,選擇錢包就像選擇防禦武器。面對小股騷擾,輕便的匕首(熱錢包)或許足夠;但要守護整座城堡(你的身家財產),你必須擁有一座堅不可摧的堡壘(硬體錢包)。下一章,我們將深入探討如何正確設置和備份你的終極堡壘,確保它真正做到萬無一失。

離線儲存與物理隔離:杜絕數位威脅的根源

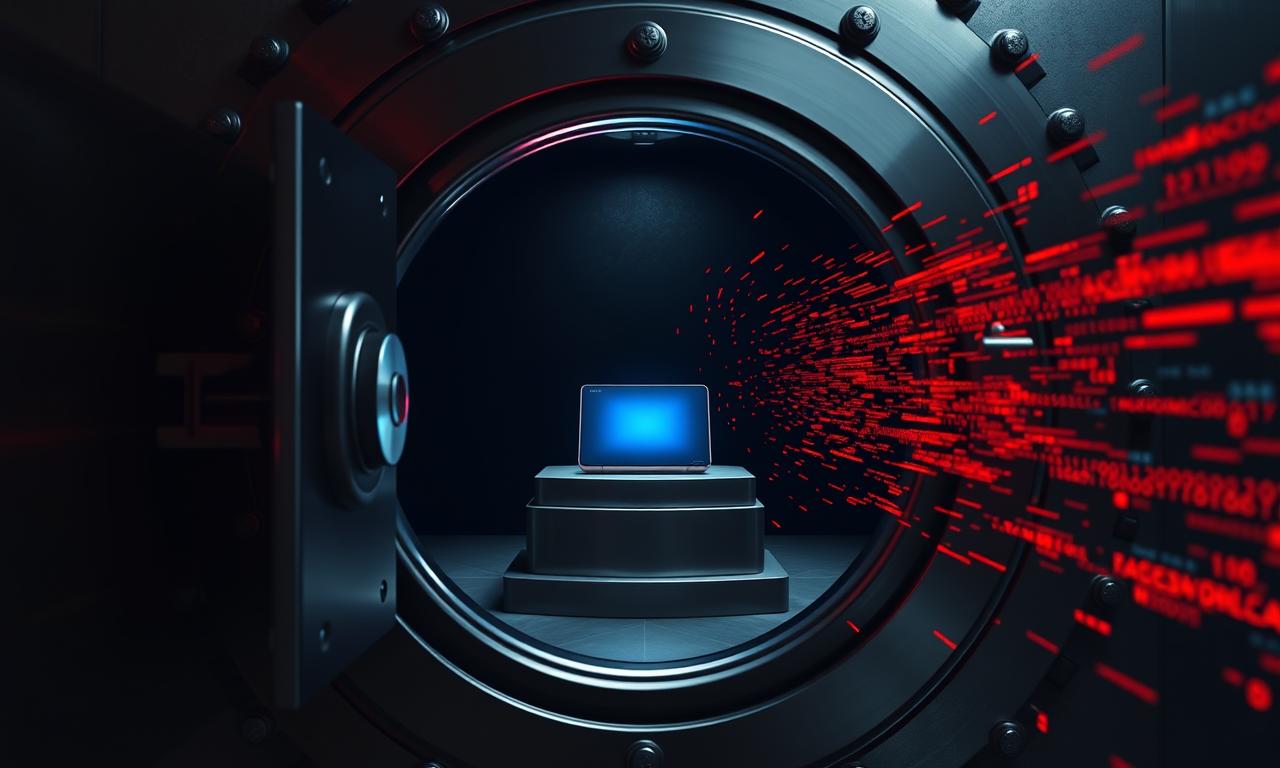

在數位世界裡,最堅不可摧的堡壘,往往建立在最簡單的原則之上:如果敵人根本無法觸及你,他們就無法傷害你。這就是「離線儲存」與「物理隔離」的核心思想。當您的私鑰從未接觸過網路,駭客、惡意軟體、釣魚網站等一切線上威脅,就如同試圖攻擊一座不存在於地圖上的城堡,注定徒勞無功。這一步,是將您的資產從「數位世界的日常錢包」轉移到「真正的數位金庫」的關鍵。

所謂的「冷儲存」(Cold Storage),指的就是將私鑰存放在一個完全與網際網路隔離的設備或媒介上。這種隔離創造了一道「氣隙」(Air Gap),一道無法透過數位方式跨越的鴻溝。任何交易的簽署都在這個離線環境中完成,只有經過簽署、不含敏感資訊的交易數據才會被傳送到線上網路進行廣播。這個過程確保了即使您在一個充滿病毒的電腦上操作,您的私鑰也絕無洩漏之虞。

硬體錢包:現代金庫的標準配備

對於絕大多數用戶而言,硬體錢包(Hardware Wallet)是實現離線儲存與物理隔離最理想的解決方案。它是一種特殊設計的USB設備,專為安全儲存加密貨幣私鑰而生。

- 專用安全晶片:硬體錢包內建了安全晶片(Secure Element),類似於信用卡或護照中的晶片,能有效抵禦物理竄改和惡意軟體攻擊。您的私鑰從生成到儲存,始終被鎖定在這個晶片內,永遠不會離開設備。

- 離線簽署機制:當您需要發送一筆交易時,交易的詳細資訊會被發送到硬體錢包。您需要在設備的螢幕上確認金額和地址,然後按下實體按鈕進行授權。整個簽署過程都在設備內部離線完成,只有簽署後的交易結果會傳回電腦。

- 災難恢復能力:在首次設定時,硬體錢包會生成一組12到24個單詞的「助記詞」(Mnemonic Phrase)。這組詞是您私鑰的備份。即使您的硬體錢包遺失、損壞或被盜,您也可以在任何一個新的相容錢包上,透過這組助記詞完整地恢復您的所有資產。

市面上知名的硬體錢包品牌如 Ledger、Trezor 等,都提供了成熟且經過市場驗證的解決方案。選擇硬體錢包,就等於為您的數位資產聘請了一位全天候、不聯網的貼身保鑣。

紙錢包與鋼鐵錢包:極致的物理化儲存

在硬體錢包普及之前,「紙錢包」(Paper Wallet)是一種流行的冷儲存方式。它本質上是將您的公鑰(地址)和私鑰以QR Code或字串的形式列印在一張紙上。這種方式的優點是成本極低且完全離線,但其缺點也同樣顯著。

為了克服紙張的脆弱性,社群發展出了更為堅固耐用的「鋼鐵錢包」(Steel Wallet)。這通常是一塊不鏽鋼或鈦合金板,讓您透過刻印、沖壓或組合金屬字母塊的方式,將助記詞永久地記錄下來。這種方式可以抵抗火災、水災甚至物理性的破壞。

| 特性 | 紙錢包 | 鋼鐵錢包 (助記詞備份) |

|---|---|---|

| 耐久性 | 低 (易受水、火、磨損、褪色影響) | 極高 (防火、防水、防腐蝕) |

| 生成安全性 | 要求極高,需在完全離線且乾淨的電腦上生成,否則風險巨大 | 不涉及生成,僅用於備份硬體錢包的助記詞,安全性依賴於硬體錢包 |

| 使用便利性 | 極低,導入私鑰進行交易時有洩漏風險,通常建議一次性全部轉出 | 高 (作為備份使用,平時無需操作,配合硬體錢包日常使用非常方便) |

| 推薦用途 | 僅適合極長期、不動用的資產儲存,且使用者具備高度安全意識 (現已較少推薦) | 作為硬體錢包助記詞的終極備份,應對極端災難情況 |

終極方案:氣隙電腦

對於技術能力極強且追求極致安全的專業人士或機構,「氣隙電腦」(Air-gapped Computer)是另一種選擇。這需要準備至少兩台電腦:一台是永不連接任何網路的「離線電腦」,另一台是日常使用的「線上電腦」。

- 私鑰的生成、儲存和交易簽署,全部在離線電腦上完成。

- 需要簽署交易時,透過USB隨身碟(需確保其乾淨無毒)將「未簽署的交易」從線上電腦複製到離線電腦。

- 在離線電腦上用私鑰簽署後,再將「已簽署的交易」複製回線上電腦,並廣播到網路上。

這個流程極為繁瑣,且對使用者的技術和紀律要求非常高,任何一個環節出錯都可能導致安全漏洞。因此,它並不適合普通用戶,但其安全原理展示了物理隔離的最高境界。

總結來說,將私鑰進行離線儲存與物理隔離,是防範數位威脅的釜底抽薪之計。無論您選擇便利安全的硬體錢包,還是堅不可摧的鋼鐵備份,核心目標都是一致的:為您的私鑰建立一個駭客無法觸及的避風港。這是從「持有」加密貨幣,邁向「真正擁有」加密貨幣的決定性一步。

超越單點故障:多重簽章與分片備份策略

在加密貨幣的世界裡,我們最常聽到的安全建議就是:「保護好你的助記詞(Seed Phrase),那是你唯一的鑰匙。」這句話雖然沒錯,但它也隱含了一個巨大的風險:單點故障(Single Point of Failure)。如果這組助記詞遺失、被盜或損毀,你的所有資產將瞬間化為烏有。這就像將畢生積蓄鎖在一個保險箱裡,卻只配了一把鑰匙,而且還隨身攜帶。真正的金庫級安全,必須超越這種「把雞蛋都放在同一個籃子裡」的思維。這就是我們要深入探討的多重簽章(Multisig)與分片備份(Sharded Backup)策略。

多重簽章 (Multisig):權力分散的藝術

想像一個需要兩位或更多銀行高管同時插入各自的鑰匙,才能打開的頂級金庫。這就是多重簽章錢包的核心概念。它創建了一個需要多個私鑰共同授權,才能發送交易的地址。

最常見的形式是「M-of-N」結構,其中 N 是總私鑰數量,M 則是發起交易所需的最少簽名數量。例如:

- 2-of-3 結構:共有 3 把私鑰,但只需要其中任意 2 把就能動用資金。這是一個絕佳的平衡點。你可以將一把鑰匙存放在硬體錢包,一把在手機上(用於日常授權),一把備份在安全的異地。即使其中一把鑰匙被盜或遺失,你的資產依然安全,且你仍有權限轉移它們。

- 3-of-5 結構:常用於企業或家庭共同資產管理。共有 5 位持有人,需要至少 3 人同意才能動用資金,有效防止任何單一個人濫用權力或成為攻擊目標。

多重簽章的優勢:

- 防止單點盜竊:駭客即使成功竊取了你的一把私鑰,也無法動用你的資產,因為他們無法滿足簽名數量的門檻。

- 容錯與備援:遺失一把私鑰不再是世界末日。只要你還能湊齊 M 把鑰匙,你就可以將資產轉移到一個新的、安全的多簽地址,從而完成恢復。

- 共同資產管理:為多人共同管理資金提供了一個無需信任第三方的技術解決方案,確保決策的透明與公正。

分片備份 (Sharded Backup):災難復原的藍圖

如果說多重簽章是保護「正在使用」的資產,那麼分片備份則是保護「備份本身」的終極策略。它主要應用於你的助記詞或單一私鑰的備份,其技術核心是「Shamir’s Secret Sharing (SSS)」演算法。

這個過程並不是簡單地將你的 24 個助記詞分成三份,每份 8 個詞——那樣太不安全了!SSS 透過複雜的數學演算法,將你的完整助記詞(秘密)拆分成多個「分片(Shards)」。

與多重簽章類似,你可以設定一個「M-of-N」的恢復門檻。例如,你可以將助記詞拆分成 5 個分片,並設定需要任意 3 個分片才能還原完整的助記詞(3-of-5 結構)。

分片備份的應用場景:

- 極致的災難備援:你可以將這 5 個分片分別存放在不同的地理位置。例如:一個在你家的保險箱,一個在銀行的保險庫,一個交給你信任的律師,一個交給你最親的家人,最後一個藏在辦公室。即使其中一兩個地點發生火災、洪水或失竊,你依然可以透過剩下的分片來恢復你的金庫。

- 安全的信託恢復:你可以將分片交給幾位你信任的親友。沒有任何一個人能單獨窺視或竊取你的資產,但當你發生意外時,他們可以聚集起來,合法地為你的繼承人恢復資產。

實戰對決:我該選擇哪一個?

多重簽章和分片備份解決的是不同層面的問題,但目標都是消除單點故障。下表可以幫助你快速理解它們的區別:

| 項目 | 多重簽章 (Multisig) | 分片備份 (Sharded Backup) |

|---|---|---|

| 主要用途 | 保護線上/日常交易的資產安全,防止單點盜竊。 | 保護冷儲存備份(助記詞)的安全,防止單點遺失或損毀。 |

| 安全模型 | 權力分散,需要多方「主動」授權才能執行交易。 | 資訊分割,需要多方「被動」的備份資訊才能還原秘密。 |

| 複雜度 | 設置與交易過程相對複雜,需要專門的錢包軟體支援。 | 創建和還原過程需要使用可靠的工具,操作需非常謹慎。 |

| 鏈上成本 | 交易費用通常比普通交易高,因為需要包含更多簽名數據。 | 無直接的鏈上成本,僅為備份策略,不影響交易。 |

| 適用情境 | 高額資產的日常管理、企業資金共管、去中心化組織 (DAO)。 | 終極冷儲存備份、遺產規劃、個人災難復原計畫。 |

終極策略:結合兩者的力量

對於追求極致安全性的你來說,最佳策略並非二選一,而是將兩者結合。你可以創建一個 2-of-3 的多重簽章錢包來管理你的主要資產。然後,針對這 3 把獨立的私鑰(或其對應的助記詞),你再分別使用分片備份策略進行備份。例如,將每把私鑰的助記詞都製作成 3-of-5 的分片備份。

這樣一來,你就建立了一個極具彈性和深度的防禦體系。不僅任何一筆交易都需要多重授權,而且任何一個備份系統都具備了抗災難的能力。這才是真正經得起時間和意外考驗的加密貨幣金庫。放棄單點故障的思維,擁抱分散式安全,你的數位財富才能真正地高枕無憂。

制定你的災難復原計畫:定期驗證與安全傳承

擁有一個堅不可摧的加密貨幣金庫,如同建造了一座固若金湯的堡壘。然而,再堅固的堡壘,如果在地基動搖或城主發生意外時,沒有應對計畫,其價值也會瞬間歸零。這就是災難復原計畫(Disaster Recovery Plan)至關重要的原因。它不僅是為了應對硬體損壞、天災人禍,更是為了確保你的數位資產能夠在你無法親自管理時,依然安全並可被存取。這個計畫包含兩個核心部分:對你自己的「定期驗證」,以及對你家人的「安全傳承」。

定期驗證:你的加密貨幣消防演習

將你的私鑰備份鎖在保險箱裡,然後十年不去觸碰它,這是一個極其危險的行為。墨水會褪色、紙張會腐爛、金屬板可能因環境因素受損,更重要的是,你的記憶會模糊。因此,定期進行「恢復演習」是絕對必要的,這就像企業的消防演習一樣,確保在真正發生火災時,每個人都知道該如何應對。

這個演習的目的,是在一個低風險、可控制的環境下,完整地走一遍從「零」到「成功存取資產」的流程。我們強烈建議你按照以下步驟,每 6 至 12 個月執行一次:

- 準備一個小額測試錢包: 在你用來備份私鑰的同一個硬體錢包或軟體錢包中,創建一個新的帳戶,並存入一筆你不在意損失的小額資金(例如價值幾美元的加密貨幣)。

- 模擬災難情境: 將你的硬體錢包恢復原廠設定(Wipe Device),或刪除你的軟體錢包。此時,你將完全無法存取你的所有資產,包括那個小額測試帳戶。這個步驟的目的是模擬你的設備遺失、被盜或損壞的真實情況。

- 執行還原程序: 取出你儲存的助記詞(Seed Phrase)備份。無論它是寫在紙上、鋼板上,還是其他介質上,現在就是檢驗它是否清晰可讀、完整無缺的時候了。使用這個備份,在你的設備上執行還原程序。

- 驗證資產存取: 成功還原後,檢查你是否能看到並控制那個小額測試錢包裡的資金。嘗試發送一筆小額交易,以確認私鑰的控制權完全恢復。

- 檢討與改進: 在演習過程中,你可能會發現問題,例如:某個單字抄寫得不清楚、忘記了額外設定的密碼短語(Passphrase/第25個單字),或是儲存備份的地方有受潮跡象。立即記錄這些問題並加以改進。

為了幫助你系統化地進行驗證,你可以參考以下的檢查清單:

| 檢查項目 | 檢查頻率 | 上次檢查日期 | 備註 |

|---|---|---|---|

| 助記詞備份的物理狀態與可讀性 | 每 6 個月 | 檢查墨水是否褪色、紙張是否脆化、金屬板是否氧化。 | |

| 完整恢復演習(如上所述) | 每 12 個月 | 使用小額測試錢包進行完整流程。 | |

| 密碼短語(Passphrase)的記憶/存取 | 每 3 個月 | 如果你有使用,確保你還記得它或能安全地取得它。 | |

| 多簽錢包(Multi-sig)簽署人/設備狀態 | 每 6 個月 | 確認所有簽署人依然可聯繫,且他們的設備運作正常。 |

安全傳承:超越生命的資產保護

這是許多人忽略,卻可能是最重要的環節。如果你發生意外,你的家人知道如何找到並取得這些加密貨幣嗎?如果沒有妥善的計畫,你辛苦積累的數位財富將會隨著你的離去而永遠消失在區塊鏈的數據海洋中。安全傳承的挑戰在於,如何在「你還在世時的絕對安全」與「你離世後的順利交接」之間取得平衡。

直接將助記詞告訴家人顯然是不安全的。以下是幾種更為先進且安全的策略:

- 社會工程學分片(Shamir’s Secret Sharing, SSS): 這是一種將一個秘密(例如你的助記詞)拆分成多個「碎片」(Shares)的密碼學技術。你可以設定一個門檻,例如「5 個碎片中,需要集齊任意 3 個才能還原秘密」。你可以將這 5 個碎片分別交給你最信任的 5 個人(例如配偶、子女、律師),並設定只有在你發生不測時,他們才能相互聯繫並組合碎片。這樣一來,任何單獨的一方都無法竊取你的資產。

- 多重簽名錢包(Multi-signature Wallet): 設定一個需要多方簽名才能轉移資產的錢包。例如,一個 2-of-3 的多簽錢包,需要三個私鑰中的任意兩個共同簽署。你可以自己持有兩個,將第三個交給你的法定繼承人或信任的律師。在你正常操作時,使用你自己的兩個私鑰即可;當你發生意外,你的繼承人可以與律師合作,使用他們手中的兩個私鑰來轉移資產。

- 製作一份「繼承指南」: 這不是簡單地寫下助記詞,而是一份詳盡的操作手冊,存放在一個極其安全的地方(如銀行保險箱,並指定繼承人為可取用者)。這份指南應該包含:

- 資產清單: 清楚列出你擁有哪幾種加密貨幣、它們分別存放在哪些錢包(硬體錢包品牌、軟體錢包名稱等)。

- 技術說明: 用最淺顯易懂的語言解釋什麼是助記詞、如何購買新的硬體錢包、如何進行還原操作。最好附上圖文並茂的步驟。

- 取得備份的地點: 指引他們去哪裡找到實體的助記詞備份,或是如何集齊 SSS 碎片。切記:指南本身不應包含完整的助記詞!

- 信任的第三方聯絡方式: 提供一兩位你絕對信任、且精通加密貨幣的朋友或專家的聯絡方式,以便在你的家人遇到技術困難時可以尋求協助。

制定災難復原與傳承計畫,並不是在杞人憂天,而是一個負責任的資產管理者深謀遠慮的表現。它能確保你的加密貨幣金庫,不僅能抵禦外部的攻擊,更能穿越時間的考驗與人生的無常,將價值安全地傳遞下去。